基于R语言股票市场收益的统计可视化分析|附代码数据

全文链接:

最近我们被客户要求撰写关于股票市场的研究报告,包括一些图形和统计输出股票市场分析。

金融市场上最重要的任务之一就是分析各种投资的历史收益

要执行此分析,我们需要资产的历史数据股票市场分析。数据提供者很多,有些是免费的,大多数是付费的。在本文中,我们将使用Yahoo金融网站上的数据。

在这篇文章中股票市场分析,我们将:

让我们先加载库股票市场分析。

library(tidyquant)library(timetk)

我们将获得Netflix价格的收盘价股票市场分析。

netflix <- tq_get("NFLX",

from = '2009-01-01',

to = "2018-03-01",

get = "stock.prices")

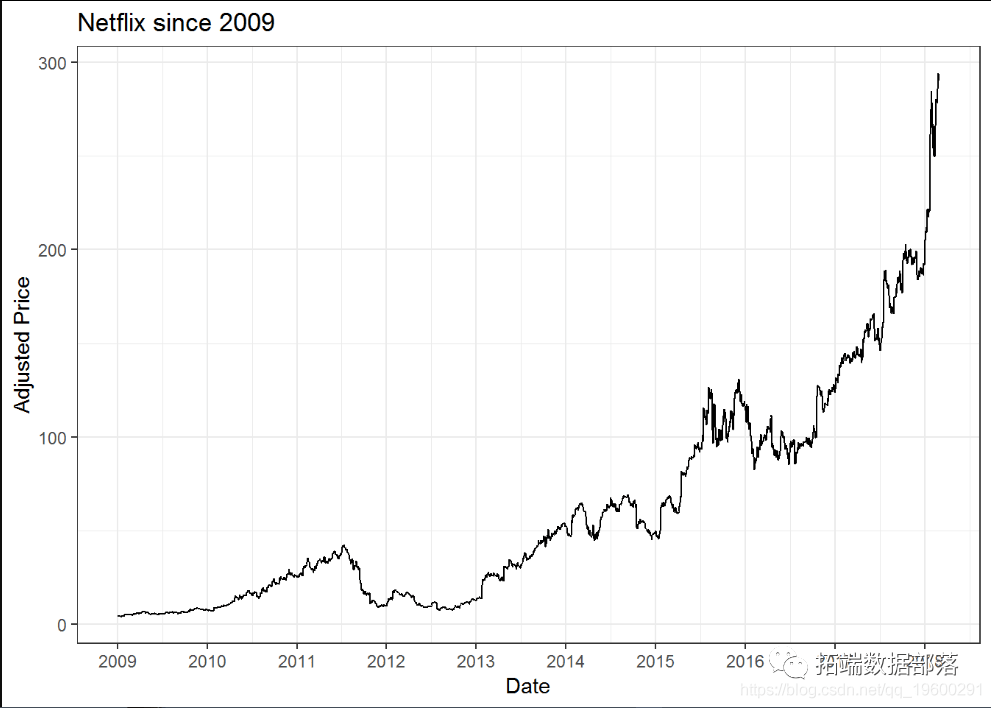

接下来,我们将绘制Netflix的调整后收盘价股票市场分析。

netflix %>%

ggplot(aes(x = date, y = adjusted)) +

geom_line() +

ggtitle("Netflix since 2009") +

labs(x = "Date", "Price") +

scale_x_date(date_breaks = "years", date_labels = "%Y") +

labs(x = "Date", y = "Adjusted Price") +

theme_bw()

展开全文

计算单个股票的每日和每月收益率

一旦我们从Yahoo Finance下载了收盘价,下一步便是计算收益股票市场分析。我们将再次使用tidyquant包进行计算。我们已经在上面下载了Netflix的价格数据,如果您还没有下载,请参见上面的部分。

# 计算每日收益netflix_daily_returns <- netflix %>%

tq_transmute(select = adjusted, 这指定要选择的列

mutate_fun = periodReturn, # 这指定如何处理该列 period = "daily", # 此参数计算每日收益 col_rename = "nflx_returns") # 重命名列#计算每月收益netflix_monthly_returns <- netflix %>%

tq_transmute(select = adjusted,

mutate_fun = periodReturn,

period = "monthly", # 此参数计算每月收益 col_rename = "nflx_returns")

绘制Netflix的每日和每月收益图表

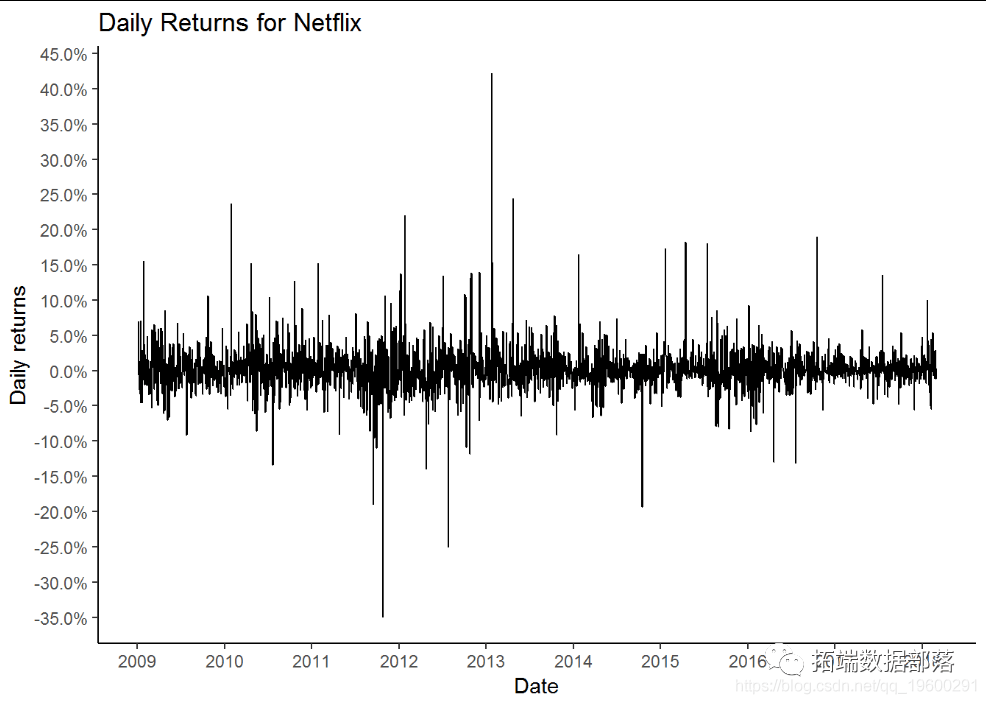

# 股票市场分析我们将使用折线图获取每日收益

ggplot(aes(x = date, y = nflx_returns)) +

geom_line() +

theme_classic() +

查看Netflix的每日收益图表后,我们可以得出结论,收益波动很大,并且股票在任何一天都可以波动+/- 5%股票市场分析。为了了解收益率的分布,我们可以绘制直方图。

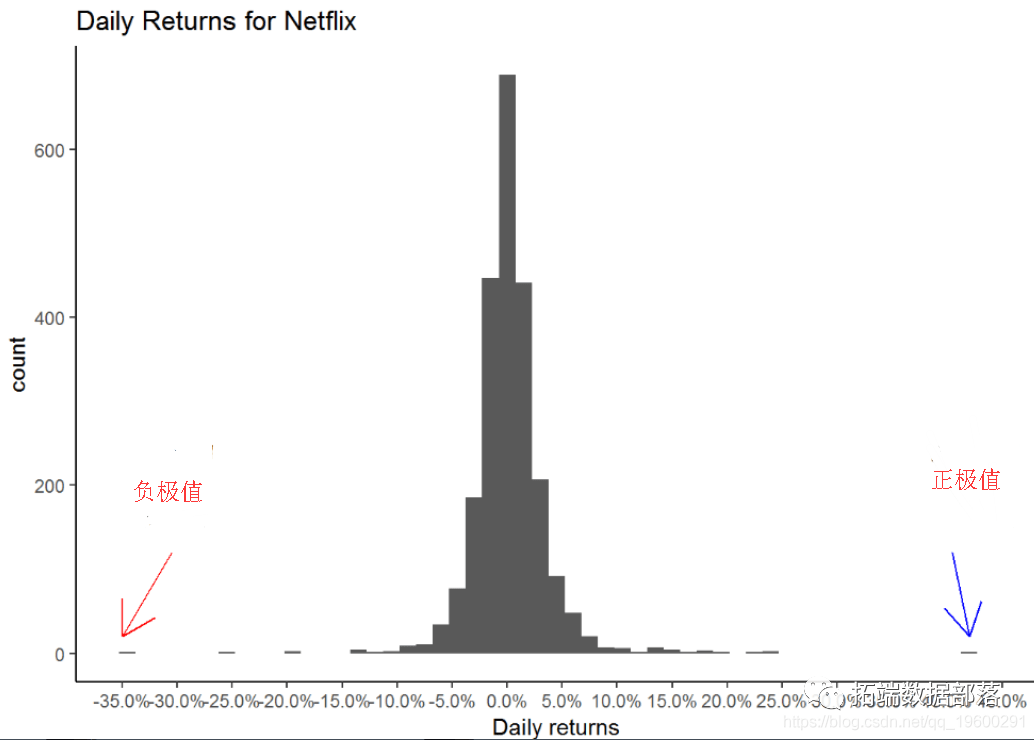

netflix_daily_returns %>%

ggplot(aes(x = nflx_returns)) +

geom_histogram(binwidth = 0.015) +

theme_classic() +

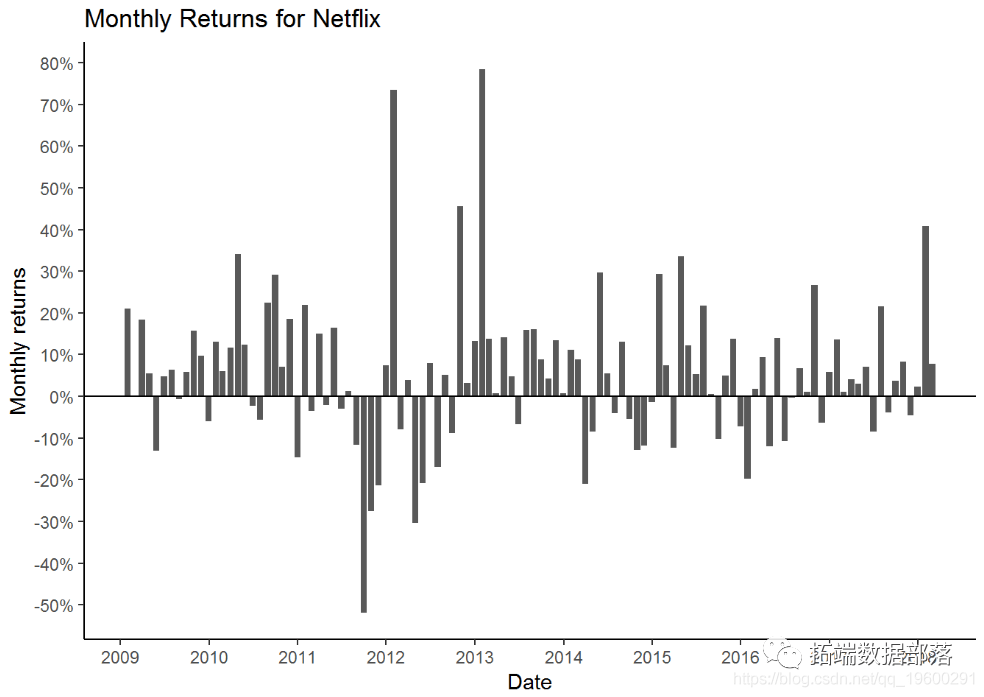

接下来,我们可以绘制自2009年以来Netflix的月度收益率股票市场分析。我们使用条形图来绘制数据。

# 绘制Netflix的月度收益图表股票市场分析。 使用条形图

ggplot(aes(x = date, y = nflx_returns)) +

geom_bar(stat = "identity") +

theme_classic() +

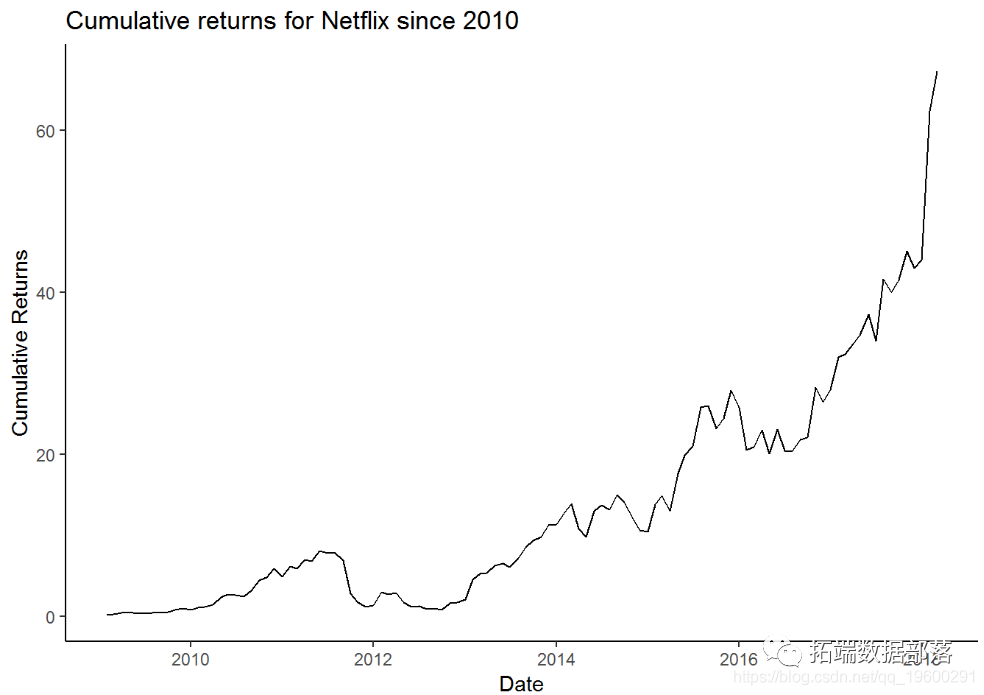

计算Netflix股票的累计收益

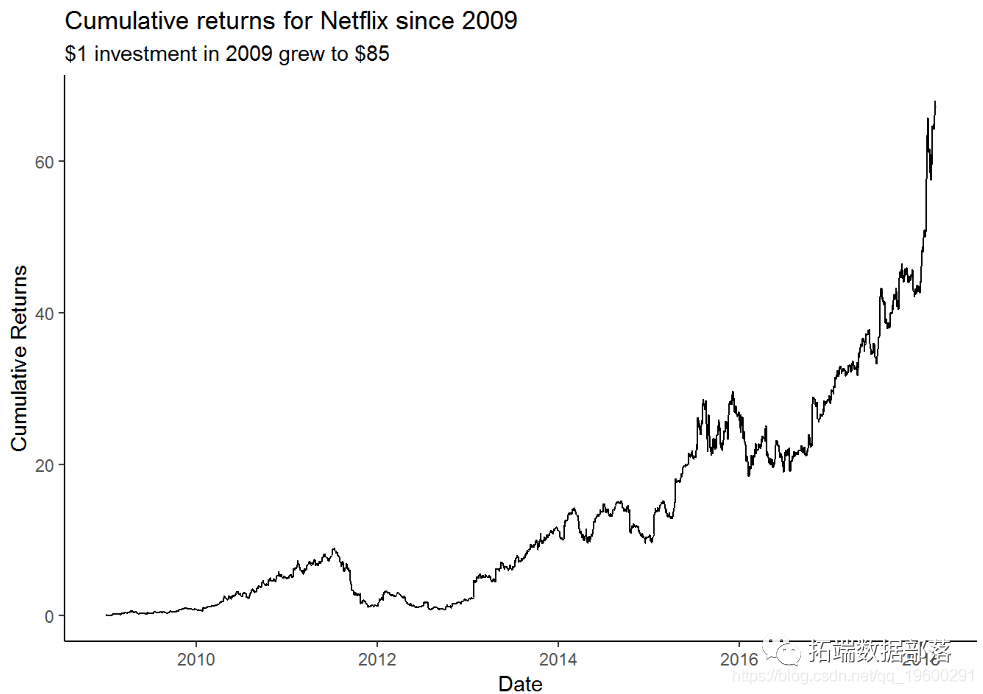

绘制每日和每月收益对了解投资的每日和每月波动很有用股票市场分析。要计算投资的增长,换句话说,计算投资的总收益,我们需要计算该投资的累积收益。要计算累积收益,我们将使用 cumprod() 函数。

mutate(cr = cumprod(1 + nflx_returns)) %>% # 使用cumprod函数

ggplot(aes(x = date, y = cumulative_returns)) +

geom_line() +

theme_classic() +

点击标题查阅往期内容

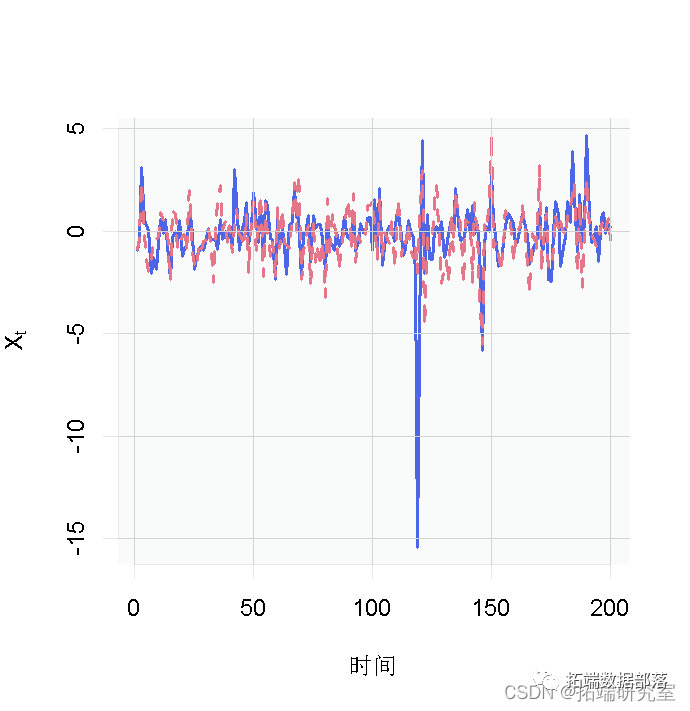

R语言ARMA GARCH COPULA模型拟合股票收益率时间序列和模拟可视化

左右滑动查看更多

01

02

03

04

该图表显示了自2009年以来Netflix的累计收益股票市场分析。有了事后分析的力量, 自2009年以来,_可以_用1美元的投资赚取85美元。但据我们所知,说起来容易做起来难。在10年左右的时间里,在Qwickster惨败期间投资损失了其价值的50%。在这段时期内,很少有投资者能够坚持投资。

ggplot(aes(x = date, y = cumulative_returns)) +

geom_line() +

theme_classic() +

我们可以直观地看到,月收益表比日图表要平滑得多股票市场分析。

多只股票

下载多只股票的股票市场数据股票市场分析。

#将股票市场分析我们的股票代码设置为变量

tickers <- c("FB", "AMZN", "AAPL", "NFLX", "GOOG")

# 下载股价数据

multpl_stocks <- tq_get(tickers,

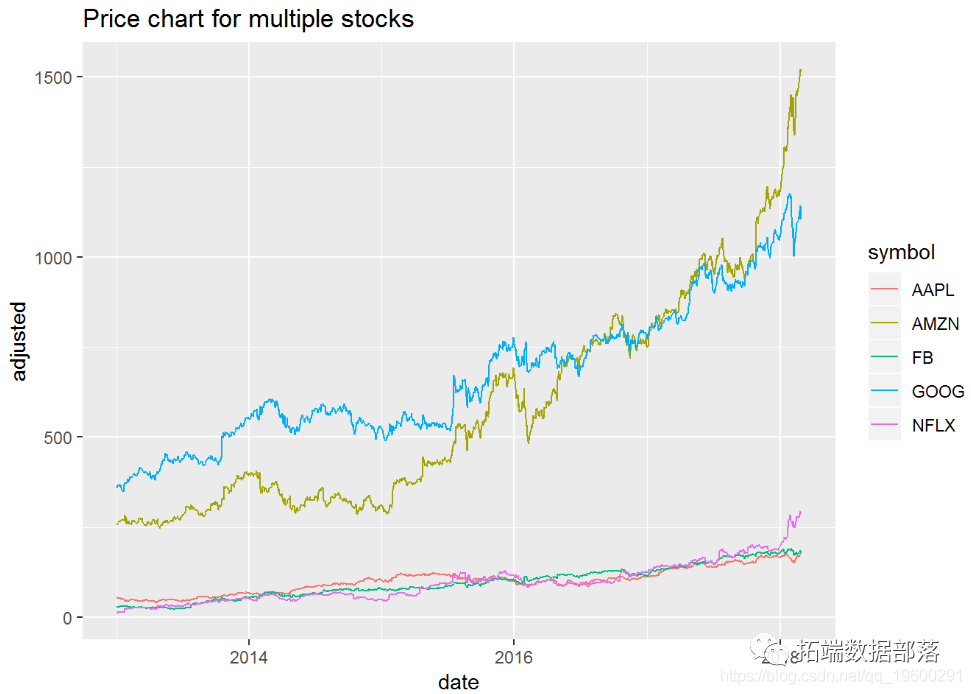

绘制多只股票的股价图

接下来股票市场分析,我们将绘制多只股票的价格图表

multpl_stocks %>% ggplot(aes(x = date, y = adjusted,

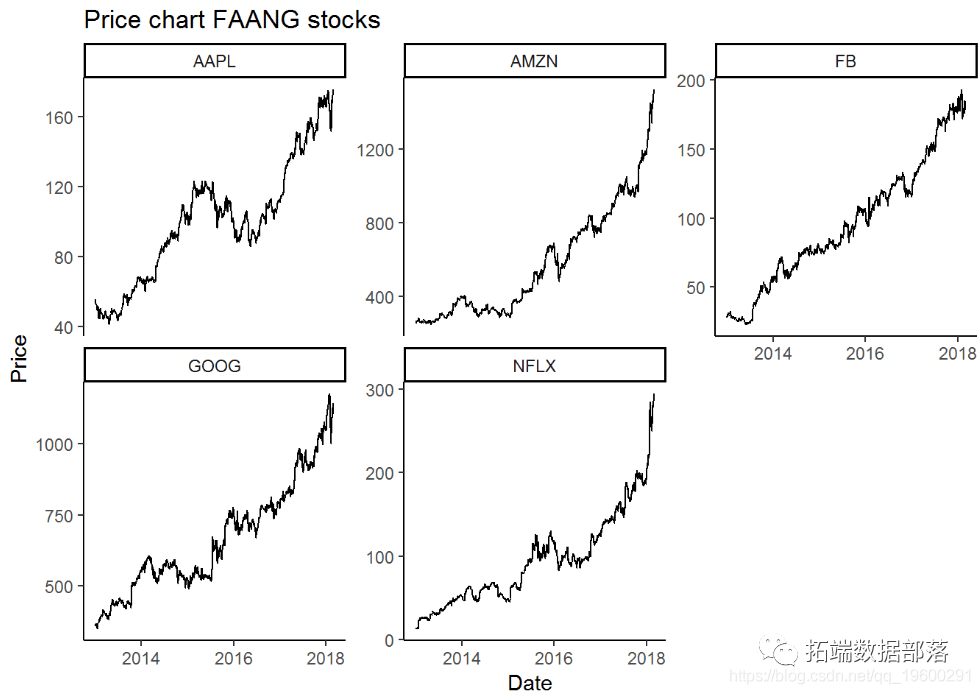

这不是我们预期的结果股票市场分析。由于这些股票具有巨大的价格差异(FB低于165,AMZN高于1950),因此它们的规模不同。我们可以通过按各自的y比例绘制股票来克服此问题。

facet_wrap(~symbol, scales = "free_y") + # facet_wrap用于制作不同的页面

theme_classic() +

计算多只股票的收益

计算多只股票的收益与单只股票一样容易股票市场分析。这里只需要传递一个附加的参数。我们需要使用参数 group_by(symbol) 来计算单个股票的收益。

#计算多只股票的每日收益

tq_transmute(select = adjusted,

mutate_fun = periodReturn,

period = 'daily',

col_rename = 'returns')#计算多只股票的月收益

tq_transmute(select = adjusted,

mutate_fun = periodReturn,

period = 'monthly',

col_rename = 'returns')

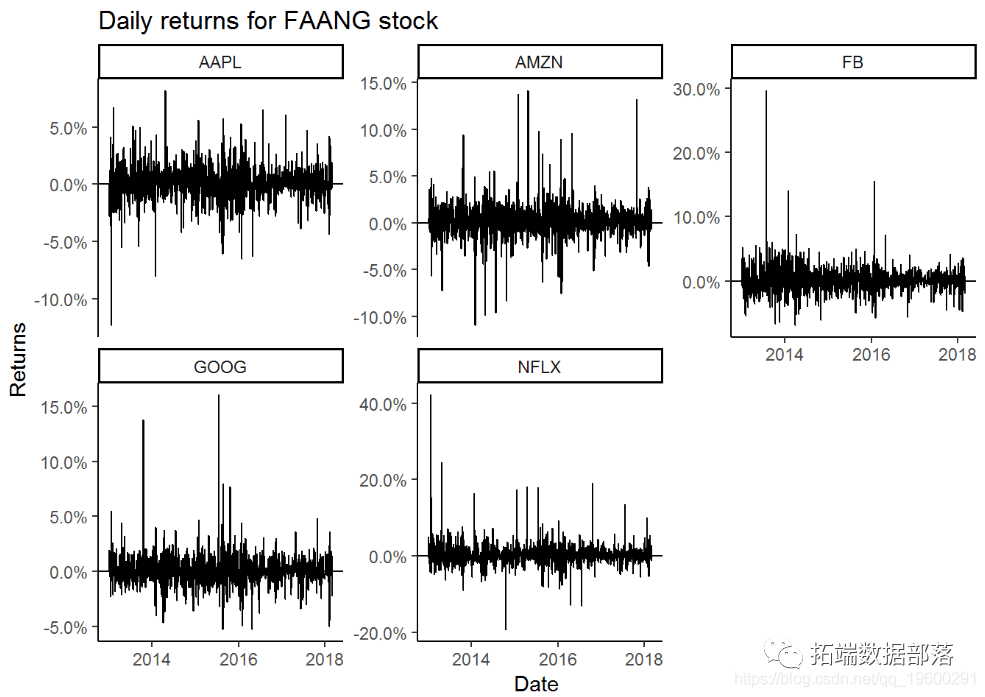

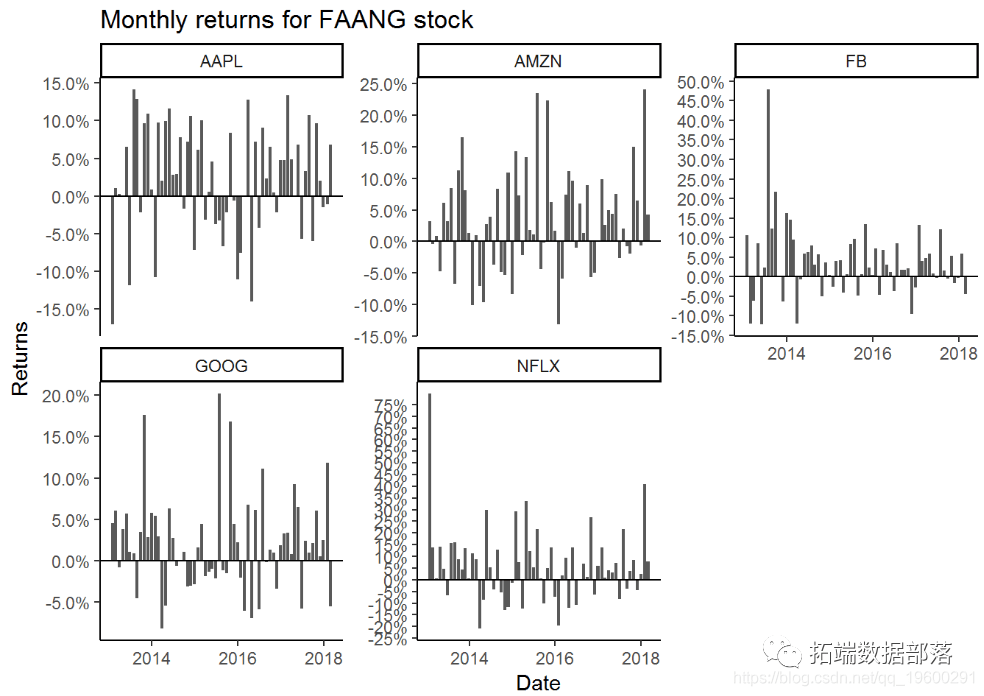

绘制多只股票的收益图表

一旦有了收益计算,就可以在图表上绘制收益股票市场分析。

multpl_stock_daily_returns %>%

ggplot(aes(x = date, y = returns)) +

geom_line() +

geom_hline(yintercept = 0) +

multpl_stock_monthly_returns %>%

ggplot(aes(x = date, y = return

scale_fill_brewer(palette = "Set1", # 我们会给他们不同的颜色股票市场分析,而不是黑色

在FAANG股票中,苹果的波动最小,而Facebook和Netflix的波动最大股票市场分析。对于他们从事的业务而言,这是显而易见的。Apple是一家稳定的公司,拥有稳定的现金流量。它的产品受到数百万人的喜爱和使用,他们对Apple拥有极大的忠诚度。Netflix和Facebook也是令人难以置信的业务,但它们处于高增长阶段,任何问题(收益或用户增长下降)都可能对股票产生重大影响。

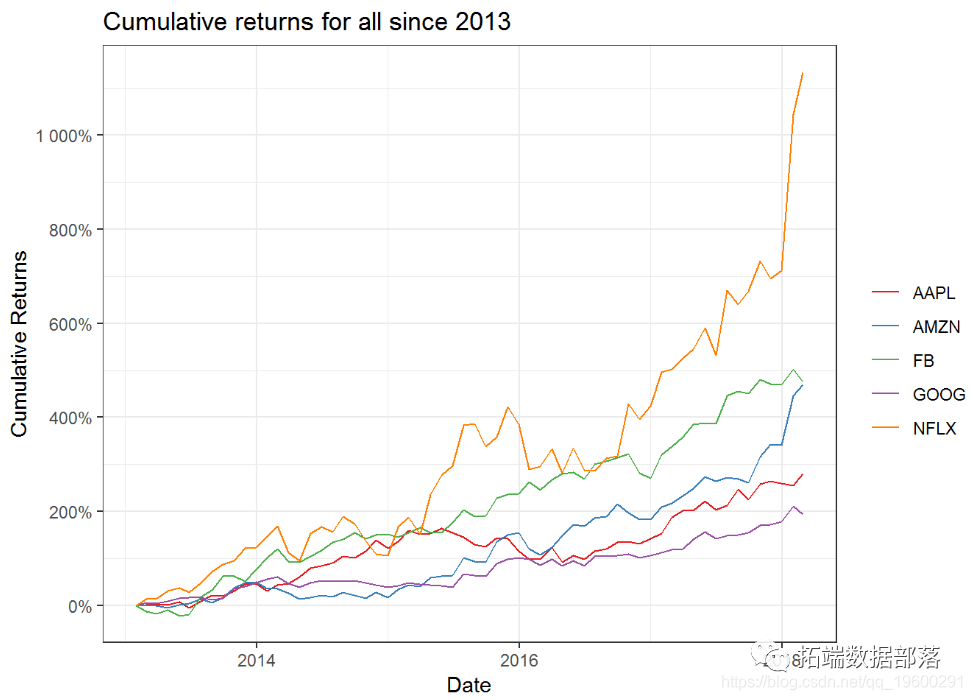

计算多只股票的累计收益

通常,我们希望看到过去哪种投资产生了最佳效果股票市场分析。为此,我们可以计算累积结果。下面我们比较自2013年以来所有FAANG股票的投资结果。哪项是自2013年以来最好的投资?

multpl_stock_monthly_returns %>%

mutate(returns e_returns = cr - 1) %>%

ggplot(aes(x = date, y = cumulative_returns, color = symbol)) +

geom_line() +

labs(x = "Date"

毫不奇怪,Netflix自2013年以来获得了最高的收益股票市场分析。亚马逊和Facebook位居第二和第三。

统计数据

计算单个股票的均值股票市场分析,标准差

我们已经有了Netflix的每日和每月收益数据股票市场分析。现在我们将计算收益的每日和每月平均数和标准差。 为此,我们将使用 mean() 和 sd() 函数。

# 计算平均值

.[[1]] %>% mean(na.rm = TRUE)

nflx_monthly_mean_ret <- netfl turns) %>% .[[1]] %>% mean(na.rm = TRUE)

# 计算标准差

nflx_daily_sd_ret <- netflirns) %>% .[[1]] %>% sd()

nflx_monthly_sd_ret <- netflix_rns) %>% .[[1]] %>% sd()

nflx_stat

## # A tibble: 2 x 3## period mean sd

## <chr> <dbl> <dbl>

## 1 Daily 0.00240 0.0337## 2 Monthly 0.0535 0.176

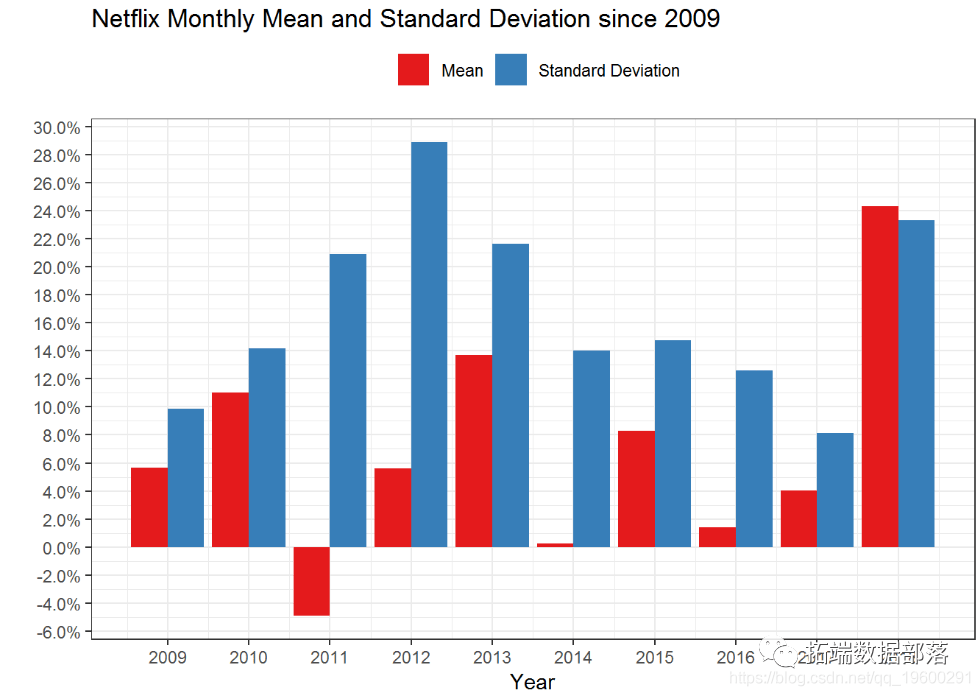

我们可以看到Netflix的平均每日收益为0.2%,标准差为3.3%股票市场分析。它的月平均回报率是5.2%和17%标准差。该数据是自2009年以来的整个时期。如果我们要计算每年的均值和标准差,该怎么办。我们可以通过按年份对Netflix收益数据进行分组并执行计算来进行计算。

netflix %>%

summarise(Monthly_Mean_Returns = mean(nflx_returns),

MOnthly_Standard_Deviation = sd(nflx_returns)

## # A tibble: 10 x 3## year Monthly_Mean_Returns MOnthly_Standard_Deviation

## <dbl> <dbl> <dbl>

## 1 2009 0.0566 0.0987## 2 2010 0.110 0.142

## 3 2011 -0.0492 0.209

## 4 2012 0.0562 0.289

## 5 2013 0.137 0.216

## 6 2014 0.00248 0.140

## 7 2015 0.0827 0.148

## 8 2016 0.0138 0.126

## 9 2017 0.0401 0.0815## 10 2018 0.243 0.233

我们还可以绘制结果更好地理解股票市场分析。

netflix_monthly_returns %>%

mutate(year = rns, Standard_Deviation, keyistic)) +

geom_bar(stat = "identity", position = "dodge") +

scale_y_continuous(b ) +

theme_bw() +

我们可以看到,自2009年以来,每月收益和标准差波动很大股票市场分析。2011年,平均每月收益为-5%。

计算多只股票的均值股票市场分析,标准差

接下来,我们可以计算多只股票的均值和标准差股票市场分析。

group_by(symbol) %>% summarise(mean = mean(returns),

sd = sd(returns))

## # A tibble: 5 x 3## symbol mean sd

## <chr> <dbl> <dbl>

## 1 AAPL 0.00100 0.0153## 2 AMZN 0.00153 0.0183## 3 FB 0.00162 0.0202## 4 GOOG 0.000962 0.0141## 5 NFLX 0.00282 0.0300

group_by(symbol) %>% summarise(mean = mean(returns),

sd = sd(returns))

## # A tibble: 5 x 3## symbol mean sd

## <chr> <dbl> <dbl>

## 1 AAPL 0.0213 0.0725## 2 AMZN 0.0320 0.0800## 3 FB 0.0339 0.0900## 4 GOOG 0.0198 0.0568## 5 NFLX 0.0614 0.157

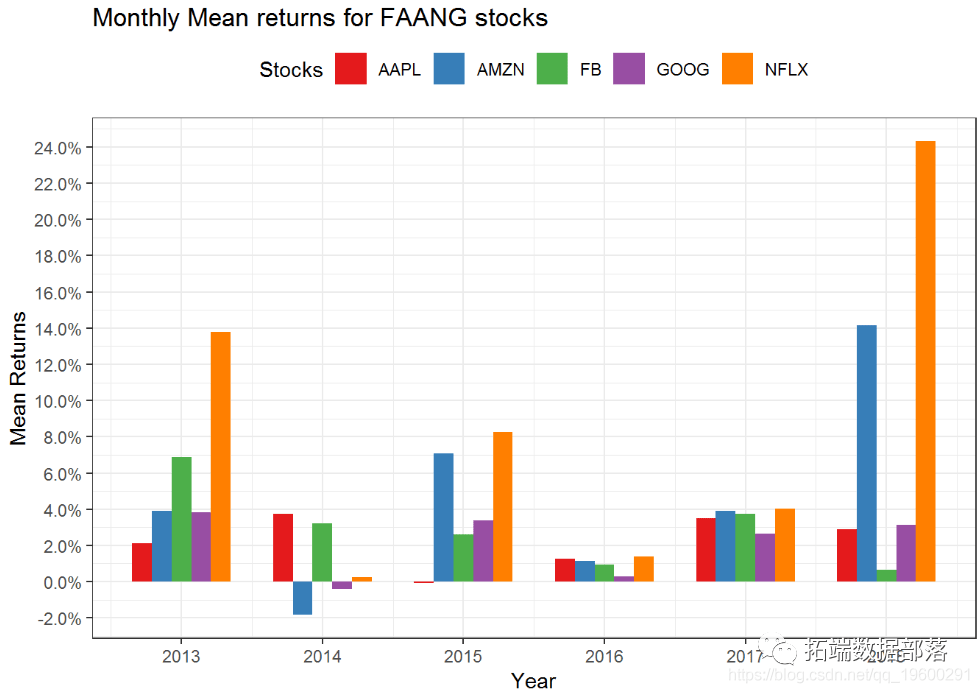

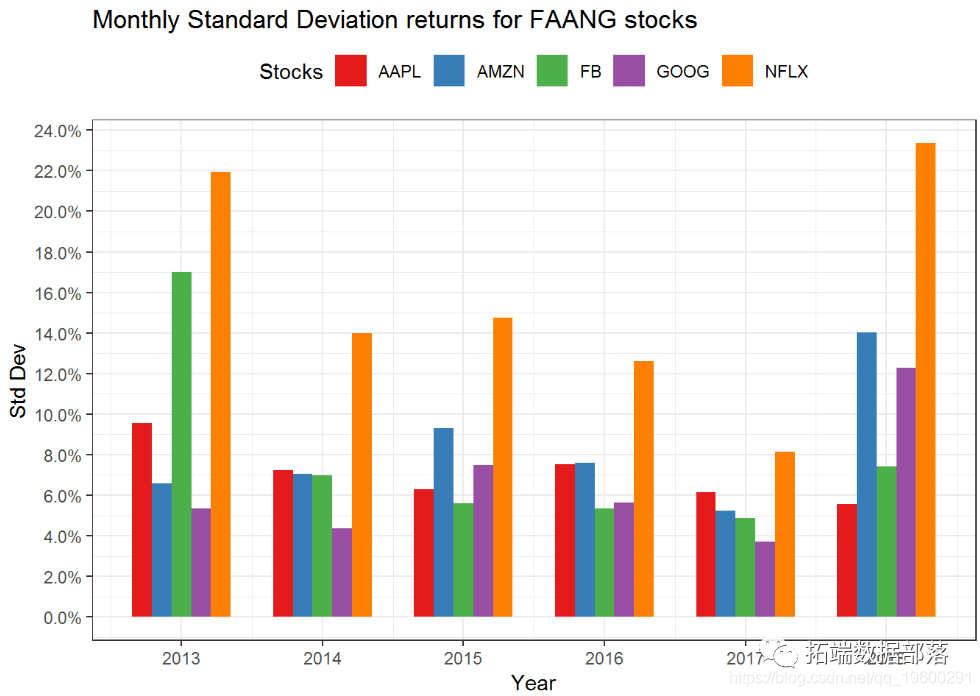

计算收益的年均值和标准差股票市场分析。

%>% group_by(symbol, year) %>% summarise(mean = mean(returns),

sd = sd(returns))

## # A tibble: 30 x 4## # Groups: symbol [?]

## symbol year mean sd

## <chr> <dbl> <dbl> <dbl>

## 1 AAPL 2013 0.0210 0.0954## 2 AAPL 2014 0.0373 0.0723## 3 AAPL 2015 -0.000736 0.0629## 4 AAPL 2016 0.0125 0.0752## 5 AAPL 2017 0.0352 0.0616## 6 AAPL 2018 0.0288 0.0557## 7 AMZN 2013 0.0391 0.0660## 8 AMZN 2014 -0.0184 0.0706## 9 AMZN 2015 0.0706 0.0931## 10 AMZN 2016 0.0114 0.0761## # ... with 20 more rows

我们还可以绘制此统计数据股票市场分析。

multpl_stock_monthly_returns %>%

mutate(year = year(date)) %>%

group_by(symbol, yea s = seq(-0.1,0.4,0.02),

labels = scales::percent) +

scale_x_continuous(breaks = seq(2009,2018,1)) +

labs(x = "Year", y = Stocks") +

ggtitle

multpl_stock_monthly_returns %>%

mutate(year = year(date)) %>%

ggplot(aes(x = year, y = sd, fill = symbol)) +

geom_bar(stat = "identity", position = "dodge", width = 0.7) +

scale_y_continuous(breaks = seq(-0.1,0.4,0.02),

labels = scales::p

scale_fill_brewer(palette = "Set1",

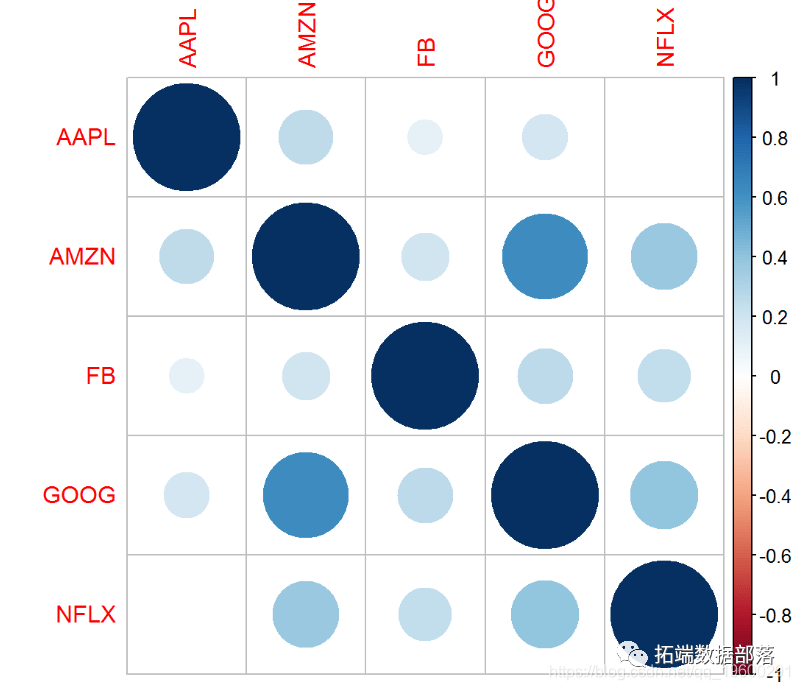

计算多只股票的协方差和相关性

另一个重要的统计计算是股票的相关性和协方差股票市场分析。为了计算这些统计数据,我们需要修改数据。我们将其转换为xts对象。

协方差表

#计算协方差

tk_xts(silent = TRUE) %>%

cov()

## AAPL AMZN FB GOOG NFLX

## AAPL 5.254736e-03 0.001488462 0.000699818 0.0007420307 -1.528193e-05## AMZN 1.488462e-03 0.006399439 0.001418561 0.0028531565 4.754894e-03## FB 6.998180e-04 0.001418561 0.008091594 0.0013566480 3.458228e-03## GOOG 7.420307e-04 0.002853157 0.001356648 0.0032287790 3.529245e-03## NFLX -1.528193e-05 0.004754894 0.003458228 0.0035292451 2.464202e-02

相关表

# 计算相关系数

%>%

tk_xts(silent = TRUE) %>%

cor()

## AAPL AMZN FB GOOG NFLX

## AAPL 1.000000000 0.2566795 0.1073230 0.1801471 -0.001342964## AMZN 0.256679539 1.0000000 0.1971334 0.6276759 0.378644485## FB 0.107322952 0.1971334 1.0000000 0.2654184 0.244905437## GOOG 0.180147089 0.6276759 0.2654184 1.0000000 0.395662114## NFLX -0.001342964 0.3786445 0.2449054 0.3956621 1.000000000

我们可以使用corrplot() 包来绘制相关矩阵图股票市场分析。

## corrplot 0.84 loaded

cor() %>% corrplot()

点击文末 “阅读原文”

获取全文完整资料股票市场分析。

本文选自《基于R语言股票市场收益的统计可视化分析》股票市场分析。

点击标题查阅往期内容

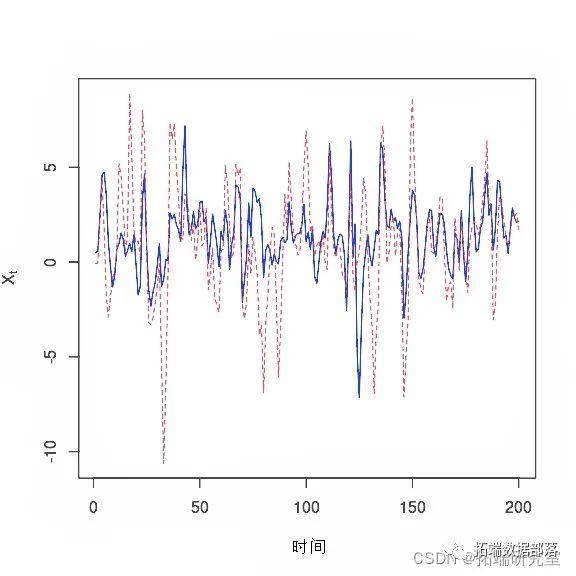

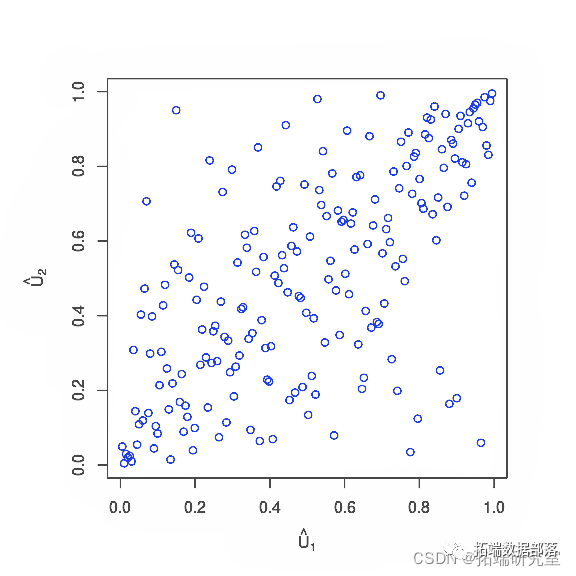

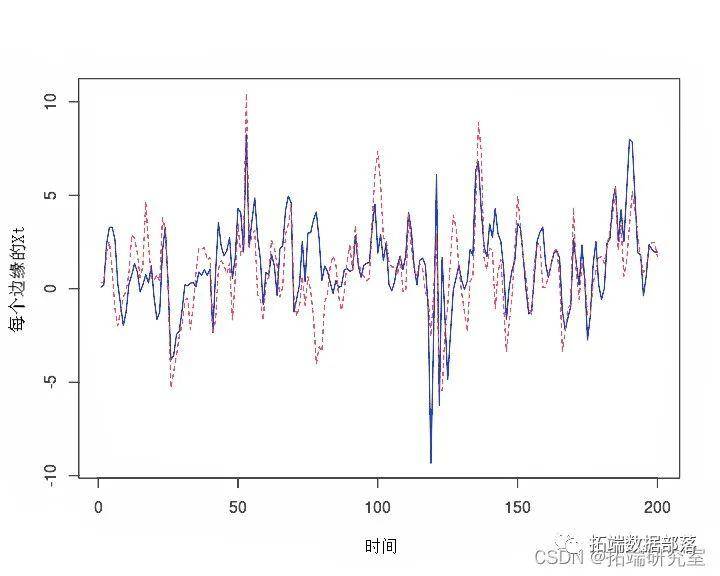

ARMA-GARCH-COPULA模型和金融时间序列案例

时间序列分析:ARIMA GARCH模型分析股票价格数据

GJR-GARCH和GARCH波动率预测普尔指数时间序列和Mincer Zarnowitz回归、DM检验、JB检验

【视频】时间序列分析:ARIMA-ARCH / GARCH模型分析股票价格

时间序列GARCH模型分析股市波动率

PYTHON用GARCH、离散随机波动率模型DSV模拟估计股票收益时间序列与蒙特卡洛可视化

极值理论 EVT、POT超阈值、GARCH 模型分析股票指数VaR、条件CVaR:多元化投资组合预测风险测度分析

Garch波动率预测的区制转移交易策略

金融时间序列模型ARIMA 和GARCH 在股票市场预测应用

时间序列分析模型:ARIMA-ARCH / GARCH模型分析股票价格

R语言风险价值:ARIMA股票市场分析,GARCH,Delta-normal法滚动估计VaR(Value at Risk)和回测分析股票数据

R语言GARCH建模常用软件包比较、拟合标准普尔SP 500指数波动率时间序列和预测可视化

Python金融时间序列模型ARIMA 和GARCH 在股票市场预测应用

MATLAB用GARCH模型对股票市场收益率时间序列波动的拟合与预测R语言GARCH-DCC模型和DCC(MVT)建模估计

Python 用ARIMA、GARCH模型预测分析股票市场收益率时间序列

R语言中的时间序列分析模型:ARIMA-ARCH / GARCH模型分析股票价格

R语言ARIMA-GARCH波动率模型预测股票市场苹果公司日收益率时间序列

Python使用GARCH股票市场分析,EGARCH,GJR-GARCH模型和蒙特卡洛模拟进行股价预测

R语言时间序列GARCH模型分析股市波动率

R语言ARMA-EGARCH模型、集成预测算法对SPX实际波动率进行预测

matlab实现MCMC的马尔可夫转换ARMA - GARCH模型估计

Python使用GARCH股票市场分析,EGARCH,GJR-GARCH模型和蒙特卡洛模拟进行股价预测

使用R语言对S&P500股票指数进行ARIMA + GARCH交易策略

R语言用多元ARMA,GARCH ,EWMA, ETS,随机波动率SV模型对金融时间序列数据建模

R语言股票市场指数:ARMA-GARCH模型和对数收益率数据探索性分析

R语言多元Copula GARCH 模型时间序列预测

R语言使用多元AR-GARCH模型衡量市场风险

R语言中的时间序列分析模型:ARIMA-ARCH / GARCH模型分析股票价格

R语言用Garch模型和回归模型对股票价格分析

GARCH(1,1)股票市场分析,MA以及历史模拟法的VaR比较

matlab估计arma garch 条件均值和方差模型R语言POT超阈值模型和极值理论EVT分析

评论